Bist 100 endeksi, 18 Temmuz 2024 günü 11 139, 46 idi, 30 Ekim günü

9 006,55‘e geriledi. Bu ara reel faizler eksi oldu. Portföy yatırımları girişi vardı. Ama borsa endeksi düştü.

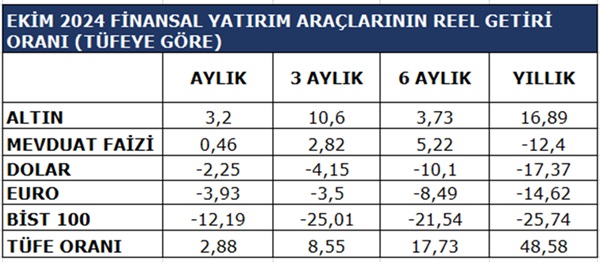

Ekim 2024’te Finansal yatırım araçları reel getiri oranları açıklandı. Ekimden -Ekim’e son bir yılda, altın dışında tüm finansal yatırım araçları reel kayıp getirdi. Üstelik Ekim öncesinde konut talebi de düşük idi.

Son bir yılda, altın TÜFE’ye göre düzeltilmiş, yani reel olarak yüzde 16,89 getiri sağladı, ama borsa aynı yılda yüzde 25,74 oranında reel kayıp getirdi. İki yatırım aracı arasında yüzde 42,63 kadar yüksek fark, piyasanın ne kadar kırılgan olduğunu ve ne kadar istikrarsız olduğunu gösterir.

Rahmetli Prof. Dr. Tarık Minkari olsaydı yine “Şaştım-Kaldım” derdi.

İktisatçıların işi, tasarruf sahibini yönlendirmek değil, onların karar vermeleri için gerekli verileri ve olasılıkları analiz etmektir.

TÜİK’in açıkladığı Ekim ayı finansal yatırım araçları reel getiri oranlarına bakarsak, tek reel getiriyi son bir yılda yüzde 16,89 oranında reel getiri oranıyla altın sağladı.

ALTIN

Kasımın ilk yarısında, dünyada dolar prim yaptı ve ons altın bu nedenle biraz geriledi.

30 Ekim 2024 günü 2 787 dolar olan ons altın, 15 Kasım 2024 günü 2 561 dolara geriledi. Ancak sonra yeniden artmaya başladı. 21 Kasım günü 2 667 dolar idi.

Altın artmaya devam eder; çünkü:

ABD ekonomisinde, Trump ile belirsizlik arttı. Yalnızca ülke güvencesine dayanan dolar ve Euro’ya dünya da güven sorunu var. Kripto paraların çökme olasılığı yüksektir.

Dünyada jeopolitik riskler de devam ediyor. Rusya -Ukrayna savaşı dışında, Putin dünyayı nükleer karşılık ile tehdit ediyor. Kaldı ki Putin kırımı işgal etti, Gürcistan’la savaştı ülkeyi böldü. Türkiye ye S-400 vererek, bizi f-35 projesinden çıkarılmamıza neden oldu. Putin küresel istikrar için her zaman tehdittir.

Ortadoğu İsrail savaşı bitse bile, İslam ülkeleri arasında mezhep savaşları bitmez.

Altın güvenli liman olmaya devam edecektir.

BORSA

Borsa, son bir yılda finansal yatırım araçları içerisinde en fazla kaybettiren araç oldu. Bir yılda yüzde 25,74 oranında reel kayıp getirdi.

Borsanın aşırı kırılgan olmasının birçok nedeni var;

Türkiye’de borsa manipülasyona açıktır. Yasal altyapıda eksiklik vardır. Şirketlerin borsaya açılması ve denetimi konusunda kamuoyunda çeşitli spekülasyonlar konuşuluyor. Bunlar borsaya zarar veriyor. Sermaye piyasası daha şeffaf hale getirilmelidir.

Mehmet Şimşek yanlışları borsaya zarar verdi. Kamu harcamalarında popülizmi önleyemeyince, bu defa vergileri artırdı, yatırım teşviklerini kıstı, yatırımlar durdu ve sanayi sektöründe daralma başladı. Şirket karları azaldı. Borsa güven kaybetti.

Dahası hükümet ve yönetime de güven sorunu var.

Kaynak: TÜİK

DOLAR

Trump, ticaret savaşlarını başlatırsa, ithalata vergi getirirse, ucuz Çin mallarına kota getirirse, ABD’de fiyatlar artar. Yine ithal mal arzının daralması da arzı düşürür ve fiyatlar artar.

ABD dış borçları yüksektir. ABD dış borçlarını dolar olarak ödeyeceği için, net geri ödeme ile, para arzı genişlemesi de TÜFE’nin artmasına neden olur.

ABD Merkez Bankası (Fed), enflasyonu kontrol altında tutmak için faiz oranlarını artırabilir. Faiz oranlarının yükselmesi, doları daha cazip hale getirir, yüksek getiri sağlayan ABD varlıklarına talep artar. Dolar değer kazanır.

Ancak tersi de olabilir. FED faiz kararında gecikirse, enflasyon risk olarak görülür ve dolar, Euro ve diğer paralar karşında değer kaybeder.

Türkiye de Ekim ayında son bir yılda elinde dolar tutanlar kaybetti. Doların bir yıllık reel getiri oranı eksi 17,37 oldu. Euro’nun bir yıllık reel getiri oranı ise eksi 14,62 oldu.

Merkez Bankası 2003 yılı ve TÜFE bazlı reel kur endeksine göre, Ekim 2024 bir dolar ve bir Euro’dan oluşan döviz sepetine göre TL yüzde 35,18 oranında daha düşük değerdedir.

Ancak, Türkiye de dolar olarak da fiyatlar, ABD enflasyonundan daha fazla arttı. Söz gelimi, gayrimenkul fiyatları son 20 yılda dolar cinsinden en az beş kat arttı. Gemi sanayiinde, boyacılar bile saat başı dolar istiyor ve 2003‘e göre bugün çok yüksektir. Demek ki, reel kur endeksi doların piyasada satın alma gücünü tam yansıtmıyor. Bu nedenle dolar için yeni bir temel yıl almak gerekir.

Dahası, sıcak para girişi devam ederse, dolar kurunda artış yavaşlar.

Dün MB gösterge faizinin yüzde 50’de sabit tutulmasına karar verdi. Yıl sonu beklenen TÜFE oranı yüzde 44,8’dir. Bu durumda gösterge faizine göre reel faiz yüzde 3,60’tır. Bu nedenle TL’den kaçış azalacak demektir. Bu nedenle de döviz talebi düşer. Kur artışı TÜFE’nin altında kalır.

MEVDUAT FAİZİ

Mevduat Ekim ayında yıllık olarak yüzde 12,4 oranında reel kayıp getirdi. Ancak aylık, üç aylık, altı aylık mevduatlar reel getiri sağladı. Dolarizasyon geriledi. Kur artışı yavaşladı. Sıcak para girdi. MB bu nedenle faizleri, TÜFE düşmeden düşürmez. Faizleri, reel faiz seviyesinde tutmak zorundadır.

Yayınlama 22 Kasım 2024

Yayın Köşe Yazıları, Son Köşe Yazıları, vitrin, vitrin2, Yeni Çağ