MB verilerine göre bu sene Ocak-Haziran arasında 6 ayda, yabancıya gayrimenkul satışı hariç, Türkiye’ye yalnızca 433 milyon dolarlık doğrudan yabancıya yatırım sermayesi girdi. Buna karşılık 12 milyar 208 milyon dolarlık portföy yatırımı girdi.

Hazirandan hazirana son bir yılda ise yine yabancıya gayrimenkul satışı hariç yalnızca 1 milyar 476 milyon dolar doğrudan yabancı yatırım sermayesi girdi. Buna karşılık aynı bir yılda 21 milyar 661 milyon dolar portföy yatırımı girdi.

Portföy yatırımları, kısa vadeli sermaye hareketleridir.

Sıcak parada, genel olarak “spekülatif”, “kısa-dönemli” ve “aşırı hareketli -hızlı girip, çıkan finansal yatırım sermaye hareketlerini belirtmek için kullanılır.

Sıcak para girişi, döviz arzını artırır. Ulusal para değer kazanır. İthalat ucuzlar. Bu nedenle ithalat artar. Aramalı ve hammadde ithalatı daha ucuzladığı için ithal girdi, iç üretimden daha ucuza gelir. Bu yolla ithalata bağımlı üretim yapısı oluşur. Türkiye de 2003-2012 arasında iplik ve deri fabrikaları kapatıldı. Pamuk üretimi durdu. Üretimde ithal girdi oranı arttı. Sürekli cari açık oluştu.

Dahası sıcak para, küresel konjonktürden çabuk etkilenir.

Portföy yatırımları hızla girip çıktığı için, ekonomide kırılganlık yaratır.

Sıcak para girişi, geçici olarak döviz sorununa yardımcı olur. Ancak gelişmekte olan ülkelerin sıcak para serabına kapılmaması gerekir.

Türkiye bu serabı ikinci defadır yaşıyor.

Sıcak para girişinin yoğun olduğu ülkelere, bu nedenle doğrudan yabancı yatırım sermayesi girişi sınırlı olur.

Sıcak paranın arz etkisi sınırlıdır. Girdiği ülkede borç verilebilir fonları artırır. Ancak aynı zamanda ekonomide kırılganlık yarattığı için borç verilebilir fonlar yatırıma değil, tüketime gider. Toplam talep artar. Enflasyonist baskı oluşur. MB sıkı para politikası uygulamak zorunda kalır.

Çin sıcak parayı kontrol etti. Doğrudan yabancı yatırım sermayesini teşvik etti. Türkiye’nin yabancı sermaye politikası olmadı.

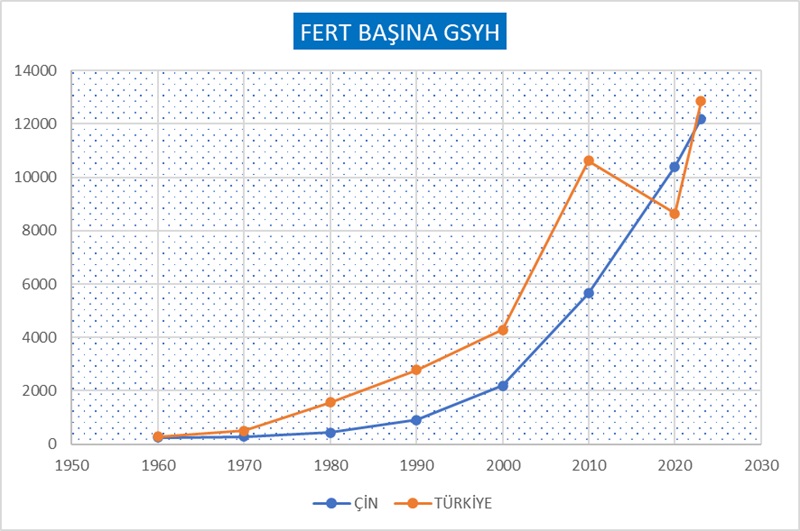

2000 yılında bizde Fert başına GSYH Çin’in iki katı, 4278 dolardı. Çin’de 2190 dolardı. Şimdi bize ulaştı. Bunun nedeni, Çin doğrudan yabancı yatırım sermayesini teşvik etti ve sıcak parayı kontrol etti.

Kontrolsüz sermaye hareketleri ayrıca yurt dışına sermaye transferini artırır. Uygulamada demokratik, hukuki ve kurumsal alt yapısı olmayan ve güven sorunu olan ülkelerde varlık çıkışları yarattı. Afrika, Latin Amerika ülkeleri ve Türkiye’den bu nedenle sermaye çıkışı oldu.

Sıcak para geldiği hızla çıkar.

- Cari açığın sürdürülebilir olmaması nedeni ile devalüasyon beklentileri ortaya çıkar. Bu durumda sekülatif sermaye çıkar.

- Makro dengelerin bozulması ve ekonomik istikrar sorununun daha da bozulacağını düşünen finansal yabancı sermaye, riskten korkar ve çıkar.

- Finansal piyasalarının, manipülasyon gibi nedenlerle bozulması da, finansal sermaye çıkışına neden olur.

- Siyasi ve jeopolitik riskler artarsa, yabancı sermaye çıkışı hızlanır.

Sıcak para çıkışı, kriz yaratır veya mevcut krizi derinleştirir.

Sıklaşan krizler nedeni ile sıcak paranın kontrolü öneriliyor. Önerenler arasında İMF’de var. İMF;

- ‘’Varlık -yükümlülük stokunda para birimi uyuşmazlığı olursa’’ ;

- ‘’Ulusal veya uluslararası güven sorunu olursa,

Sermaye kontrolü yapılabilir.’’ Diyor.

Sermaye kontrolü;

Yerleşik olmayan, özel ve tüzel kişilerin, bir ülkeye getirdikleri veya yurt dışına götürdükleri sermaye işlemleri üzerine konulan, doğrudan veya vergi koyma, tarife uygulama gibi dolaylı yollardan yapılan kısıtlamadır.

Giren yabancı sermaye kontrolü, tümü üzerinden veya yalnızca portföy yatırımları üstünden yapılabilir.

Ancak; dün de bugün de bu hükümetler sıcak para ile günü kurtarmaya bakarken, yeni kriz potansiyeli de yaratıyorlar.

Yayınlama 20 Ağustos 2024

Yayın Köşe Yazıları, Son Köşe Yazıları, vitrin, vitrin2, Yeni Çağ