Türkiye ortadoks politikalara döndükten sonra kredi derecelendirme kuruluşları, kredi notumuzu değiştirmedi ve fakat negatif veya durağan olan görünümlerini “pozitif“e yükseltti.

Moody’sin halen mevcut olan B3 notu, son derece spekülatif piyasa demektir. Bir altı C seviyesi, önemli riskler var ve iflasa yakın demektir.

Türkiye’nin 2001 krizi nedeni ile ratingi düştü. 2003 yılında AKP iktidar olduğunda Mody’sin notu Bugünkünden iki kademe daha yüksek B1 idi. Parlamenter sistem içinde düzeldi ve 2016 yılında Baa3 negatif oldu. Baa3 seviyesi, yatırım yapılabilir alt orta sınıf seviyedir.

2016 sonrası, O hal uygulaması, başkanlık sistemi, kurumsal yapıda, demokraside ve hukukta kan kaybı ile ekonomik istikrar bozuldu. Moody’s Türkiye’nin 2023 ratingini B3, yani iflas seviyesinin bir üst kademesine kadar düşürdü.

Şimdi B3 durağanı, pozitife çevirmesinin gerekçesi olarak; Ortadoks politikalara dönüş, cari açıkta geçen yıla göre azalma, Merkez Bankası rezervlerinde yeniden yapılandırma, parasal sıkılaştırma gösterildi. Ayrıca enflasyonda seçim sonrasında düşme olabileceği de belirtildi.

Herkes gibi; Moody’s te seçim popülizminin artıracağı ve enflasyonun ancak seçim sonrası çözüleceğini bekliyor. Yanılgı da buradadır. Siyasi iktidar, seçim sonrasında eğer, yargı bağımsızlığı ve demokrasi anlayışını dış politikasını, itibardan tasarruf olmaz anlayışını, 180 derece değiştirmezse, adım atamaz. Kaldı ki böyle bir adım atsa dahi uzun süre güven tesis edemez.

Söz gelimi bir AKP milletvekilinin 2015’te ‘’Anayasa vesayetin son parçasıdır, param parça edeceğiz ‘’ demesi o gün yabancı sermayeyi kaçırmaya başladı. Bu söz bugün yeniden gündem oldu. Böyle bir anlayış devam ederken, Türkiye de güven ve istikrar çivi tutmaz.

Fitch’ rating kuruluşu da bu hafta’’ hükümet müdahalesinin, büyük bankaların notlarını sınırladığını ‘’açıkladı.

Fitch Rating, ‘’Türkiye’nin zayıf yabancı para finansal esnekliği ve döviz rezervleri nedeniyle bankacılık sektörüne devlet müdahalesi olabilir endişesi olduğunu ‘’ söylüyor ve bu nedenle ‘’bankaların yabancı para cinsinden uzun vadeli notlarını ülke kredi notunu bir kademe altında ‘B-‘dir. ‘’ diyor.

Dövize müdahale öteden beri konuşuluyor. Bu nedenle yerli sermaye yurt dışına döviz çıkarıyor.

Rating şirketi Fitch raporunda “Kamu bankalarında risk daha yüksektir. Bu nedenle de Türkiye Cumhuriyeti Ziraat Bankası Anonim Şirketi, Türkiye Vakıflar Bankası T.A.O. ve Türkiye Halk Bankası A.Ş. – özel bankaların bir kademe altında ‘b-‘ seviyesindedir VR (Yaşayabilirlik notu ) ‘ye sahiptir ‘’ diyor.

Türkiye’de kamu bankaları tamamıyla siyasi popülizm amaçlı kullanılıyor. Kamu bankalarının zararı bütçe ile halka yansıyor. Bu nedenle kamu bankaları iflas etmez ve fakat şimdi olduğu gibi halk yoksullaşır.

S&P, da Türkiye’de son dönemdeki politika düzenlemeleri nedeniyle takvim dışı değerlendirmeye giderek Türkiye’nin B olan kredi görünümünü pozitife çevirdi.

2003 yılında S&P Türkiye notu, B+ stabil idi. B seviyesi spekülatif derecesini gösterir. Sonra; 2013’te üç derece arttı ve yatırım yapılabilirlik seviyesinin bir alt derecesi olan BB +stabil, oldu. Şimdi bu not, son derece spekülatif B pozitif seviyesindedir. Ancak, S&P resesyona karşı ekonomi yönetimini uyardı.

Türkiye’nin rating notlarının negatiften ve durağandan pozitife çevrilmesi elbette istikrar için bir adım demektir. Bununla birlikte Türkiye henüz temerrüt risk sınırından çıkmış değildir.

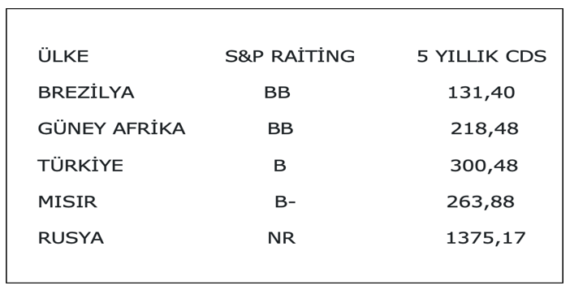

Dün itibariyle Dünyada en riskli beş ülkede kredi temerrüt Swapları şöyledir;

Türkiye CDS oranı olarak risk sınırındadır. 300 altına düşerse riskli olmaktan çıkacaktır. Gel gör ki; siyasi iktidar her alanda yalnızca seçim odaklı davranıyor. Dahası AYM kararlarına uymuyor. Tersine anayasayı parçalayacağız diyor. Cumhur ittifakı terörle daha akıllı mücadele etmek yerine herkesi işbirlikçi olarak suçluyor. Bu şartlarda yakın ve uzak zamanda ekonomik istikrar beklemek safdillik olur.

Yayın Köşe Yazıları, Son Köşe Yazıları, vitrin, vitrin2, Yeni Çağ